-

0 引言

-

矿产资源是经济社会发展重要的物质基础,矿产资源的开发事关国计民生和国家安全。从中长期看,全球矿产资源需求持续上升,矿种上出现分异,战略性矿产需求加速增长,中国等新兴经济体矿产资源需求仍将处于高位,而国内资源自给率相对较低,增储上产需求较大(中国地质调查局和中国银行,2023)。在当前“需求增加、供给收缩、逆全球化”背景下,加大国内资源勘查开发,是保障经济可持续发展的基础。为此,2023年初中国全面启动了新一轮战略性矿产找矿突破行动,加大国内矿产资源勘查开发力度,资金投入和融资是关键。国内找矿的主力依旧是传统的地勘单位,勘查资金来源以财政资金为主(王希凯,2015)。随着中国矿业市场化进一步加深,地勘单位市场化运行势在必行,其作为矿业产业链的最前端,融资发展一直是困扰矿产勘查企业的一大难题,能否吸引社会资本参与中国战略性矿产勘查开发,是新一轮找矿能否取得成效的关键之一。2023 年,正值国家深化金融改革,全面推出股票发行注册制,降低了企业上市的门槛。这为建立中国矿产勘查资本市场提供了历史性机遇,也为地勘单位转型发展,通过资本市场融资提供了难得的契机。地勘单位利用资本市场扩容红利,将核心资产矿业权转换为资本进入市场,通过股票市场直接融资,为后续地质找矿提供持续的资本支持。2023 年 3 月,由四川地质勘查局区调队孵化出的四川黄金于深圳证券交易所上市,为中国地勘单位转型发展,利用资本市场融资树立了标杆。通过对其上市历程进行解剖分析,有助于形成地勘单位可复制、可操作、可推广的发展路径,助推新一轮找矿突破战略行动落地。

-

1 四川黄金地质背景与矿业权情况

-

1.1 四川黄金拥有资源地质背景

-

四川黄金拥有资源位于矿产资源赋存丰富的甘孜—理塘构造带,该构造带是川西高原一个重要的有色金属、贵金属成矿构造带,具有丰富的找矿基础和空间。根据中国成矿区带划分,甘孜—理塘成矿带处于特提斯成矿域、喀喇昆仑—三江造山系、义敦—理塘造山带/金银铅锌铜汞锑钨成矿带 (徐志刚,2008)。近二十多年来,该成矿带在四川境内相继发现了数十个金矿床(点)。其中,木里县梭罗沟金矿床是四川省规模最大的在产黄金矿山 (图1),是四川黄金的主要矿山。

-

作为甘孜—理塘成矿带内规模最大、找矿潜力最大的典型矿床,梭罗沟金矿床具有规模大、品位高等优点,经济价值和社会效益十分突出(喻安光等,2014)。甘孜—理塘成矿带符合形成特大型金矿床的 4 个条件:受一定层位控制,与构造关系密切,必要的(热)动力条件及有利于沉淀的物理化学条件。但是,由于海拔高、交通差、投入少等诸多因素,使得该成矿带找矿潜力并未充分释放,如果加大投入,有望成为全国著名的矿产资源基地(周福篯等,2021)。

-

图1 甘孜—理塘成矿带大地构造位置图(a)与主要金矿分布(b)

-

1—杆子—理塘成矿带;2—其他金矿床及编号(①—错阿金矿床;②—西冲农金矿床;③—生康金矿床;④—嘎拉金矿床;⑤—色西低金矿床; ⑥—雄龙西金矿床;⑦—阿加隆洼金矿床;⑧—伊津金矿床;⑨—章姜冲金矿床;⑩—德工牛场金矿床;⑪—巴地新洼金矿床);3—梭罗沟金矿床

-

1.2 四川黄金拥有一宗采矿权和一宗探矿权

-

四川黄金资源分布在梭罗沟金矿区,位于四川省凉山彝族自治州木里藏族自治县,地理位置优越,资源禀赋得天独厚。拥有梭罗沟金矿采矿权 (矿区面积2.1646 km2)和梭罗—挖金沟详查金矿探矿权(勘查面积28. 02 km2)(刘书生等,2015)。

-

梭罗沟金矿采矿权目前生产规模为矿石量 60 万 t/a,平均品位 3.37×10-6,可稳产 18 a。根据国土资源部《关于〈四川省木里县梭罗沟矿区金矿资源储量核实报告〉矿产资源储量评审备案证明》(国土资储备字〔2016〕196号),采矿许可证范围内保有资源储量为金金属量45 t。

-

梭罗—挖金沟详查金矿探矿权位于矿产资源丰富的甘孜—理塘构造带,具有优越的找矿基础和空间(周福篯,2022)。根据原四川省国土资源厅 《关于〈四川省木里县梭罗沟金矿区挖金沟矿段详查报告〉评审备案的证明》(川国土资储备字〔2014〕 005号),梭罗沟金矿区挖金沟矿段查明资源储量为金金属量 1.33 t。未来通过资源勘查发掘矿区资源,有望提高控制资源储量。

-

2 公司上市历程和重大问题

-

矿产资源勘查开发存在勘查、回报周期长及投资风险大等特点,如何融资一直是困扰矿企的首要问题(周谧等,2015)。国外已经形成了以加拿大多伦多证券交易所、澳大利亚证券交易所为代表的国际矿业资本市场,尤其是风险勘查资本市场,其主要融资平台是证券交易市场,传统的银行信贷由于矿业与生俱来的风险基本退出了风险勘查领域。利用资本市场,在证券交易市场进行股权融资有利于中国矿业公司可持续、高质量发展,有利于全国层面矿产勘查投入增加(周海东等,2017)。四川黄金在四川省地矿局的支持下,举全局之力,克服企业上市过程中的各种障碍,顺利解决了国有资产保值和与当地共享利益等关键问题,历经3大阶段,于 2023年3月成功实现上市。

-

2.1 扎实的勘查工作为矿床发现奠定良好基础(20世纪80年代—2006年)

-

20世纪 80 年代,四川省地矿局区调队(以下称区调队)在凉山州木里县沙湾乡梭罗沟地区发现找矿线索。90年代,区调队在对1∶20万区调资料二次开发和区域成矿规律研究的基础上,选定木里县梭罗沟地区作为金找矿靶区,开展了地质填图、水系沉积物测量、土壤测量等系列工作,圈定矿化体。 2004年,区调队下属公司双流容大(矿业集团前身) 斥资进行进一步勘探评价了梭罗沟大型金矿。 2006年,梭罗沟金矿合作工作小组、区调队、四川省地质矿产有限公司(矿产公司),与紫金投资、北京金阳、汉龙集团等就开发木里梭罗沟金矿进行磋商、谈判,达成合作协议。

-

2.2 金融思维助力地勘单位市场化改革实践(2006—2020年)

-

这一阶段是地勘单位注入金融思维,进行股权重组的关键时期,经过优化调整,形成了多元化稳定的、有利于企业发展的股权架构,具体体现在以下时间点:

-

2006 年形成合作公司。双流容大、汉龙集团、紫金投资和北京金阳签署《木里梭罗沟金矿合作勘查开发协议》,双流容大以梭罗沟金矿现有的地勘成果和探矿权、采矿权作价入股,汉龙集团、紫金投资、北京金阳以支付股权转让费和向木里容大增加注册资金作为合作条件,入股合作公司。

-

2006 年向合作公司注入矿业权。区调队下属公司双流容大出资成立木里县容大矿业有限公司 (木里容大),注册资本60万元。双流容大将梭罗沟探矿权、挖金沟探矿权(上述两个探矿权后经合并) 和梭罗沟采矿权变更至木里容大(上市公司前身)。

-

2007年合作公司得到近3亿元股东注资。木里容大股东会通过决议,签订股权转让协议,明确 42%股权为国有控股,其余58. 00%股权以2亿元的对价转让给 3 家公司(汉龙集团 36%、紫金投资 12%、北京金阳10%)。转让完成后,汉龙集团、紫金投资和北京金阳3家公司还需分三次向木里容大增资,增资款 9940 万元,并以将增资款对全体股东按比例进行资本公积转增股本的方式实现合作。

-

2013—2017 年优化股东结构。通过内部股东间股权转让,汉龙集团将其持有的30%股权转让给北京金阳,北京金阳持股比例达到 40%。川发矿业通过拍卖获得6%股权。

-

2019年形成稳定的股权架构,为上市奠定较好基础。木里容大股权分配中,代表国有资产的天府容大(双流容大更名)占比 42%,北京金阳占比 37.5%,资金南方(原紫金投资)占比12%,川发矿业占比6%,四川舜钦占比2.5%。

-

2.3 把握矿业周期规律,顺势而为推进公司上市(2020—2023年)

-

2020年新冠疫情开始,美元的大幅度放水,黄金大幅度上涨,其金融属性进一步显现,木里容大公司抓住了这一关键时期,加速推动上市进程。为符合上市要求,协调利益相关方,公司进行了一系列关键股权调整。

-

2020 年 10 月,引入地方投资平台(木里国投),将地方政府收益股权化。根据四川省人民政府办公厅的授权和四川省机关事务管理局的批复,成立木里国投,代表木里县政府。通过增资扩股及公积金定向转增引入木里国投,将地方政府每年 150 kg 黄金的权益转为13%股权。

-

2021年3月四川容大从有限公司改制为股份公司,以 2020 年 11 月 30 日为改制基准日进行审计和评估工作,并以经审计的母公司报表净资产作为出资进行折股,整体变更设立四川容大黄金股份有限公司。

-

2022—2023年3月国内顶尖中介机构介入推动成功上市。四川黄金在保荐人(主承销商)中信建投证券股份有限公司、泰和泰律师事务所、天健会计师事务所、四川天健华衡资产评估有限公司协助下,成功在深交所主板上市。

-

2.4 国有地勘单位改革需要关注的两大重要问题

-

2.4.1 改制重组中涉及国有资产保值问题

-

地勘单位下属公司资产属于国有资产,涉及股权转让和对外合作,均面临国有资产流失风险,尤其面对历史遗留问题(如矿业权评估标准的不同),在筹备上市中,需要认定国有资产的完整性,因此需要详细说明历史沿革中股东入股原因及背景的合理性,股东支付相应增资款或股权转让款情况,相邻增资及股权转让价格不存在重大差异,否则会对股票发行构成实质性障碍。

-

四川黄金在改制重组到上市过程中历经了6次股权转让,在2006年第一次股权转让并对外合作阶段,曾委托四川山河资产评估有限责任公司对其拥有的矿业权进行了评估,依据《探矿权评估报告书》 (川山评报字〔2006〕G01号),四川木里县梭罗沟、挖金沟岩金矿勘查区探矿权评估值为人民币 5.2 亿元。国资监管部门认为交易中存在低于评估价进行股权转让的情形,存在国有资产流失情况,且当时未按照国有资产监管流程履行相关程序。2018 年12月,天府容大(原双流容大更名)向股东汉龙集团、紫金南方、北京金阳分别发出《关于解决木里容大合作过程中国有资产重大损失相关事宜的函》,请求相关方补齐交易差额,其中汉龙集团应补偿 3879.82 万元、紫金南方应补偿 1293.27 万元、北京金阳应补偿1077.73万元,后紫金南方、北京金阳和汉龙集团均支付了补偿价款。2020 年四川省人民政府办公厅同意四川省机关事务管理局就合作方案整改事宜予以审批,并认定符合国有资产管理有关要求,确认四川省地矿局下属单位持有四川黄金 42%的国有股权,资产完整。

-

四川黄金通过省国资委和省机关事务局,协调各大股东补交了相应国有资产对价,监管机构认定了拟上市企业国有资产的完整性(42% 的国有股权),为成功上市解决了关键的问题。

-

2.4.2 处理与地方政府合作开发相关事宜

-

矿业开发地方政府以配合、服务等名义入股已是一个普遍现象,最初一般以联合开发协议的形式签订,不同区域地方政府入股比例也有所不同。

-

2020 年 10 月,四川黄金引入股东木里国投,木里国投持有 13% 股权。木里县是矿区所在行政区域,木里国投是木里县成立的投资公司。2007 年 7 月,木里县政府与木里容大签署了《联合开发梭罗沟金矿协议》,约定木里县政府负责在合作期间为公司生产经营提供协助与支持,木里容大在协议生效之日起的 10 年内每年以现金方式向木里县政府缴纳按照150 kg黄金及当年上金所全年黄金平均价格计算的合作开发费用。公司支付完十年合作开发费用后,无需再向木里县政府缴纳任何形式的合作开发费用,但因储量增加而需增加支付的合作开发费用除外。根据中兴财光华会计师事务所出具的《关于木里藏族自治县人民政府拟使用合作开发收益转为股权比例测算咨询报告》(中兴财光华咨询字(2019)第 314001 号),木里县政府按照梭罗沟金矿新增储量剩余金属量享有合作开发收益的折现价值为1.77亿元,转股比例为13%时。

-

四川黄金通过第三方机构测算,与木里县政府达成一致,将木里县政府的相应权益以股权形式体现,从而解决了未来相关权益分配的不确定性,为成功上市创造了条件。

-

3 四川黄金上市为地勘单位转型,资本市场融资做出示范

-

3.1 资本市场高度关注,上市市值从30亿涨至160亿

-

四川黄金是四川省重点黄金生产企业,国内主要的金矿采选企业之一,主营业务专注于金矿资源开发,从事金矿的采选及销售,主要产品为金精矿和合质金。2022年实现营收4.72亿元,实现净利润 1.99 亿元。从 2018 年到 2022 年连续 5 年净资产收益率(ROE)达到 25% 以上,年均销售毛利率超过 50%,资产负债率健康,体现出良好的可持续的盈利能力。四川黄金于2023年3月3日在深圳证券交易所主板上市(代码:001337),发行量 4.2 亿股,发行价 7. 09 元/股,上市后连续 13 个涨停板,截至 4 月底,股价为 37.82 元/股,在两个月之内,股价涨了 5 倍以上,公司市值从上市初的 42亿上涨到 5月份最高 160 亿(图2)。股价上涨为股东创造了丰厚的回报,为企业后续发展融取了大量资金。

-

图2 四川黄金总市值走势图

-

3.2 发挥直接融资优势,募集资金中 2.46 亿元将用于资源勘查

-

中国矿业金融发展面临直接融资不充分、间接融资成本高等问题(周海东等,2017)。由于矿业企业资本构成及其变化特点,导致在间接融资中存在技术掣肘、动态不可持续性等不利约束,使得其与间接融资产生内在冲突。而直接融资中存在可持续性激励、可得性好、主体偏好匹配等优势因素,使得矿业企业与直接融资形成逻辑契合(阴秀琦等, 2020,2023)。

-

从企业的角度来看,股权融资作为直接融资代表,融入的资金变成为企业股本金,成为企业发展的资本。传统银行贷款周期较短,属于间接融资,体现为企业负债,导致企业资产负债率增高,利息和本金的短期还款压力较大(张云丹,2015)。四川黄金在股票市场直接融资(IPO)5.4亿元,其中计划 2.46亿元用于梭罗沟金矿床资源勘查,有望通过这些资金加大探矿权找矿投入,提高资源量和储量助力增储上产。

-

3.3 清晰多元化的股权架构形成现代化的公司治理体系

-

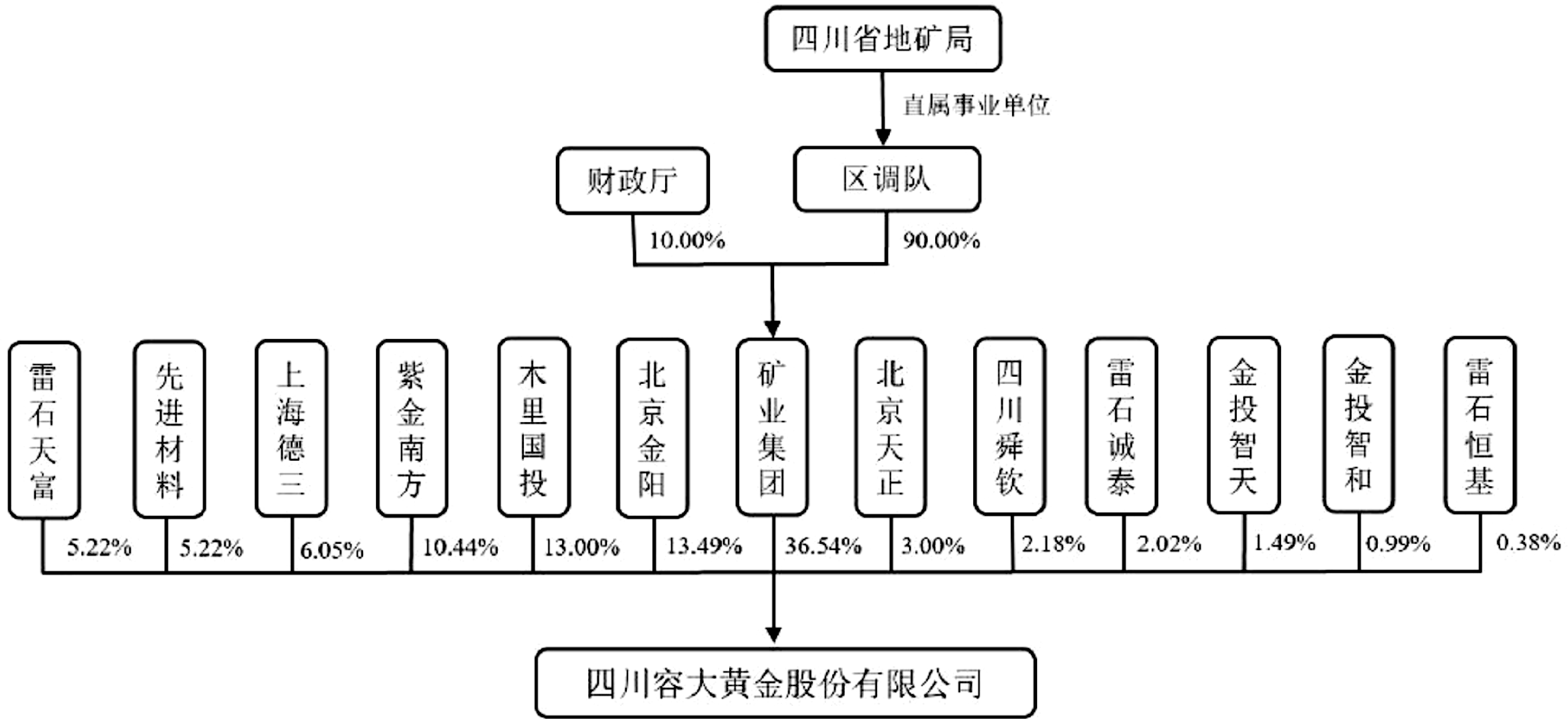

四川黄金股权结构清晰,形成了国有控股的多元化股权结构(图3),股东包括国有地勘单位、大型矿业公司、矿业投资集团和矿业投资基金。

-

四川黄金由13家股东组成,控股股东为四川省容大矿业集团有限公司(矿业集团),持有公司 36.54% 股份,四川省地矿局区调队直接持有矿业集团 90% 股权,为公司间接控股股东,四川省地质矿产勘查局为区调队的主管单位,为四川黄金实际控制人。除矿业集团外,其他股东持股比例较为分散,第二大股东为北京金阳矿业投资有限责任公司,持有 13.49%的股份,第三大股东为木里县国有投资发展有限责任公司,持有 13% 的股份,第四大股东为紫金矿业集团南方投资有限公司,持有 10.44%的股份。前四大股东占比超过70%,形成了以“国有地勘单位+地方政府+大型矿业集团+矿业投资公司”的稳定股权架构,符合当前国有混合所有制发展方向,符合现代企业管理架构。

-

图3 四川容大黄金股份有限公司股权结构图

-

4 金融思维对于推进地勘单位改革的重要启示

-

4.1 上市融资是地勘单位转型的重要方向

-

从国际惯例来看,矿业行业具有周期长、风险大、收益大的特点,适合在资本市场直接融资,在当前中国财政收缩和资本市场扩容的背景下,加快推进社会资本介入地勘单位改革,对于盘活国有资产、促进国有地勘单位改革、减轻财政压力、快速释放产能具有积极意义(贾利军和郝启晨,2023)。

-

4.2 主管部门的金融思维推进改革创新

-

四川黄金为地勘单位资本化运作走出的先行之路,离不开四川省地矿局作为主管单位的锐意创新和全力支持,四川省地矿局举全局之力,成功解决了企业上市的 100 多个问题,包括解决国有资产流失和引入木里国投等棘手问题,得到省人民政府相关部门的肯定批复。同时聘请国内最顶尖的中介机构,大力加强公司内部治理,最终得以顺利上市。

-

4.3 基于股权管理的现代企业制度建设

-

上市是一个企业不断加强内部治理的过程,从最初的国有独资企业,引入合作伙伴成为有限责任公司,再经过几轮股权转让,加强公司治理,最后形成股份有限公司,建立现代化的企业制度。四川黄金的经验:(1)聚焦主责主业,专注于黄金的勘探与开发,实现了可持续的利润表现,得到了资本市场的认可。(2)通过股权融资,引入了有实力、有经验的外部股东,进一步推动公司治理完善。(3)结合地质精神和企业家精神,通过股权激励机制,体现地质人的价值。

-

4.4 基于产权保障和投资人保护的法律体系建设

-

矿业企业和地勘企业的核心资产是矿业权,在地勘单位改革背景下,在法律层面明确作为市场主体核心资产的产权尤为重要,把事业性质的资产转变为企业性质的资产,进而转变为金融资产是四川黄金通过资本运作成功上市的前提。从法律层面尊重和保护矿业各级投资人的合法权益,尤其是在公司中的股东权益,最小化因为行政原因对于投资人股权的损害。

-

4.5 为找矿突破战略行动快速实现市场融资提供示范

-

借鉴四川黄金深交所主板上市经验,地勘公司 (子公司)可采用“1+N”的模式,即拥有 1宗采矿权,可产生稳定的现金流,满足A股主板最低上市要求,另外附加N个探矿权,提高资源量和储量,实现公司可持续发展。对于地勘单位(母公司),稳定获得上市公司分红,支撑单位开展地质勘查相关业务,并将有地质成果的探矿权适时注入上市公司,进一步推动上市公司业绩,形成良性循环。当前各省大力推动找矿突破战略行动,将盘活和新形成一批优质探矿权和采矿权,在当前全球矿业经济向好,资本市场扩容背景下,四川黄金为地勘单位上市融资做出了成功示范,地勘单位可借鉴四川黄金模式推动转型发展,助力找矿突破。

-

5 结论

-

(1)在公开交易市场发行股票进行直接融资,是风险较高的矿产勘查行业融资的重要手段,上市公司是地勘单位转型发展的重要方向,采矿权和探矿权是企业发展的核心资产。

-

(2)通过地勘单位下属企业股权改造,明晰核心资产矿业权的产权属性,建立现代企业制度,是勘查类企业上市的前提。

-

(3)以采矿权为核心,保障企业发展和金融市场需求的现金流,以探矿权为拓展,提升企业发展潜力和资本市场对其的预期,通过资本市场公开发行股票,获取后续找矿和开发的资金,以市场化的方式助力找矿突破。

-

参考文献

-

贾利军, 郝启晨 . 2023. 发展完善直接融资体系破解创新型中小企业融资难题[J]. 政治经济学评论, 14(1): 100-116.

-

刘书生, 范文玉, 聂飞, 刘文武, 王显峰. 2015. 四川木里梭罗沟金矿床地质特征及控矿因素分析[J]. 黄金, 36(6): 8-13.

-

王希凯. 2015. 对地质找矿企业投资和财政出资的效益分析——评商业性地质找矿的双轨制[J]. 中国国土资源经济, 28(8): 4.

-

徐志刚. 2008. 中国成矿区带划分方案[M]. 北京: 地质出版社.

-

喻安光, 卢玫瑰, 宋晓华, 刘文武 . 2014. 四川木里梭罗沟金矿床特征[J]. 四川地质学报, 34(4): 514-516.

-

阴秀琦, 董延涛, 杜晓敏, 马骋, 李昭宾. 2020. 中国矿业金融发展现状及其政策建议[J]. 中国矿业, 29(12): 1-5.

-

阴秀琦, 李晓宇, 宋崇仁, 孙仁斌, 常畅, 邢万里. 2003. 资本市场赋能矿业企业上市公司高质量发展现状与展望[J]. 矿产勘查, 14 (10): 1831-1848.

-

张云丹. 2015. 中国矿业融资的法律现状及问题研究——从债券融资方式谈法律缺陷[J]. 法制与经济, (8): 65-66.

-

中国地质调查局, 中国银行 . 2023. 中国矿业金融发展报告 2023 [M]. 北京: 地质出版社.

-

周福篯, 王兆成, 杨俊伟, 杨帮银 . 2021. 四川省金矿勘查开发形势及发展思路探索[J]. 四川地质学报, 41(2): 254-258.

-

周福篯 . 2022. 甘孜—理塘成矿带梭罗沟式金矿床找矿模型初探 [J]. 黄金, 43(2): 6-14.

-

周海东, 张志敏, 毛成栋, 汪恩满 . 2017. 国外矿产勘查资本市场建设对我国的启发[J]. 当代经济, (29): 31-35.

-

周谧, 顾潇, 祁慧. 2015. 国外矿产勘查投融资政策对我国的经验与启示[J]. 冶金经济与管理, (1): 42-44.

-

摘要

中国大量地勘单位拥有优质的探矿权、采矿权资源,但依然难以吸引社会资金进入地质找矿工作,启动的新一轮找矿突破战略行动,最核心问题是经费不足,如何通过资本市场融资,四川容大黄金股份有限公司 (以下称四川黄金)做了有益探索。本文旨在探讨地勘单位如何利用资本市场扩容红利,将核心资产矿业权转换为资本进入市场,通过权益市场进行直接融资,为后续地质找矿和矿业开发提供融资支持,为地勘单位在资本市场上的融资和运营提供借鉴和参考。本文采用案例剖析研究方法,以四川省地质勘查局区域地质调查队下属四川黄金为例,分析其适时引入战略投资者,推进改制转型,成功在深圳证券交易所上市融资的过程,总结其对中国地勘单位转型发展的示范作用。通过对四川黄金的发展过程进行解剖分析,金融思维对于推动地勘单位改革具有重要意义,通过四川黄金经验总结,认为上市融资是地勘单位转型的重要方向,基于股权管理的现代企业制度建设、基于产权保障和投资人保护的法律体系建设是关键,这对于实现新一轮找矿战略行动落地具有重要意义。

Abstract

A large number of geological prospecting units in China have high-quality exploration rights and mining rights resources, but it is still difficult to attract social funds to enter the geological prospecting work, and the core problem of launching a new round of prospecting breakthrough strategic action is insufficient funds, how to raise funds through the capital market, Sichuan Rongda Gold Co. , LTD. (hereinafter referred to as Sichuan Gold) has made a useful exploration. This paper aims to explore how geological prospecting units can use the capital market to expand dividends, convert the core asset mining rights into capital to enter the market, and conduct direct financing through the equity market, so as to provide financing support for subsequent geological prospecting and mining development, and provide reference for the financing and operation of geological prospecting units in the capital market. This paper adopts the case study method and takes Sichuan Gold, a subsidiary of the regional geological survey team of Sichuan Geological Exploration Bureau, as an example to analyze the process of its timely introduction of strategic investors, its promotion of restructuring and transformation, and its successful listing on the Shenzhen Stock Exchange for financing, and summarizes its demonstration role in the transformation and development of China's geological exploration units. By dissecting and analyzing the development process of Sichuan Gold, financial thinking is of great significance for promoting the reform of geological prospecting units. By summarizing the experience of Sichuan Gold, it is believed that listing financing is an important direction for the transformation of geological prospecting units, and the construction of modern enterprise system based on equity management and legal system based on property rights protection and investor protection is the key. This is of great significance for the realization of a new round of prospecting strategic action.